作为全球第二大快速发展的经济体,我国是全球拥有亿吨港口数量最多的国家。

在全球前10大港口中,我国独占7个,而且包揽了前3名。庞大的沿海港口群成为支撑我国对外贸易的重要枢纽,也是我国一带一路倡议的坚强后盾。

过去几十年,我国政府对主要港口的管理体制进行了多次改革,市场化、开放化成为港口改革的突破口。而港口合并整合,进一步刺激港口发展动能是改革的关键。过去五六年以来,我国港口整合加速推进,继一年前青岛港(06198-HK,601298-CN)与威海港宣告合并后,我国东北区域的港口合并紧接着再下一城。

6月19日,大连港在港交所和上交所纷纷发布公告,称公司与营口港(600317-CN)正考虑由公司对营口港进行吸收合并及发行新A股股票募集配套资金。大连港在公告中提示,本次合并尚处于筹划阶段,存在不确定性,并宣布A股自6月22日(星期一)停牌,预计停牌时间不超过10个交易日。本次合并不会导致大连港实际控制人变更。

该两港合并意味着,辽宁港口大整合只差最后一步:整合境内葫芦岛港、锦州港(600190-CN)、盘锦港和丹东港四大集团,组建辽宁港口集团。

东北两大港口合并的背后原因

实际上,在此次宣布大连港合并营口港之前,辽宁板块的港口整合就已展开了序幕,大连港和营口港此次整合也是按照辽宁港口整合计划进程中一个重要步骤。

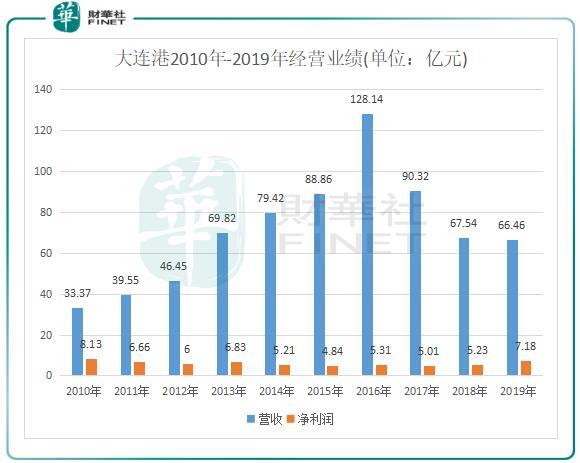

作为东三省的唯一出海口,辽宁省港口2019年的货物吞吐量为8.61亿吨,承接着东三省绝大部分货物吞吐量。大连港和营口港是辽宁最大的两个港口,在整合前,两港经常为争抢钢材等同一货源杀价,加之部分财务管理和业务管理方面未能形成有效统一,造成经营业绩出现波动。大连港在整合前的几年时间里虽然营收稳步增长,但是净利润却停滞不前。下图所示:

多年的激烈竞争及盲目扩张,为两港带来的沉重的债务压力。根据Wind数据,大连港集团2017年前资产负债率多年均在55%以上,总负债不断上升至2017年的高点630亿元;营口港集团2013年-2017年总负债均超过600亿元,资产负债率多年高达65-70%之间。

在广西、浙江及江苏等省份/自治区相继拉开港口整合大幕后,在政策及发展趋势的驱动下,辽宁港口整合亦提上了日程。在2017年,大连港和营口港就已将各自100%股权无偿转让至辽宁省国资委设立的国有独资公司辽宁东北亚港航发展有限公司,整合至辽宁港口集团,同属辽宁省港口资产。

经过一系列增资和转化股份等资本运作,辽宁港口整合引入了招商局集团,辽港集团对大连、营口两港的业务进行融合管理与整体把控,在很大程度上实现了错位经营,合理调配资源。不过,大连港和营口港还未真正实现真正的合并统一,还未能剜去一些赘肉,且辽港集团这种管理模式在规范运作方面存在问题,质量和效益还需进一步提升。

所以,大连港和营口港实现真正整合统一,进而扩展至辽宁港口的大一统,才能在各港口间统筹协调形成合力,资源充分共享,提高运营效率,减少恶性竞争带来的债务负担。

该两港的合并统一,也是符合我国“一省一港”发展的大趋势。不只是东北港口,全国多数沿海港口在过去均面临同质化竞争魔咒、投资过度、竞争实力不足等困境,新的利润增长点亟需培育。在供给侧结构性改革需在各领域深入推进的背景下,这也是历界政府全面深化交通运输领域改革,要求区域内及区域间交通基础设施互联互通的夙愿。

回望过去其他区域的港口整合,也不断在紧锣密鼓的进行中。例如,于2017年,省属港航企业以及南京、连云港、苏州、南通、镇江、常州、泰州、扬州等沿江沿海8市国有港口整体并入新近成立的江苏省港口集团。合并后,江苏港口集团将以上海国际航运中心北翼港口群为定位,力争成为全省航运服务中心、大宗物资储运交易中心和现代物流中心。

此外,我国港口面临着内外交困的压力。2010年以来,我国主要港口集装箱吞吐量增速乏力,增速下降至20%以下,甚至在2012年及2016年出现低单位数增长。2012欧美经济增长出现失速,加之就2018年来的中美贸易摩擦等原因,使我国主要港口集装箱吞吐量近十年来增长劲头不足,拖累业绩增长。

油品方面,随着环渤海地区各港口储运设施不断完善,客户原料均回归属地码头接卸,加之东北腹地部分货主码头的建成投用,抑制了原油吞吐量的增加,大连港原油吞吐量不断下滑。2016年-2019年,大连港的原油吞吐量由4463万吨下降至3742万吨,这也造成大连港油品分部营收由64.51亿元大幅下滑至16.15亿元,下滑幅度超过70%。

所以,在内部竞争及外部市场需求下滑的背景下,大连港难以独善其身,唯有与营口港合并壮大,才能减少竞争压力,提升运营效率,从而改善自身经营业绩。

港口整合案例对大连港的启示

以大连港为主的连宁省港口整合时间在全国区域港口整合范围内的时间起步较晚,初步整合完成时间在2019年初,目前大连港和营口港的整合为辽宁港口整合具有重要意义。

从过往我国多地陆续展开区域港口整合的历史看,港口整合并不是一蹴而就的事,涉及股权、债务、竞争等多重考验。如何真正发挥港口整合的作用,需要时间去规划部署。

当前,我国沿海各区域的港口整合已接近尾声,合并后的港口集团,逐渐由原来市区级的港口竞争演化成省级港口竞争关系。在港口定位上,港口之间的定位会更加差异化。而港口的投资经营是开放的,除了当地的港口集团,其他主体也可以参与港口投资经营,这也是港口改革走向市场花、开放化的进步之处。

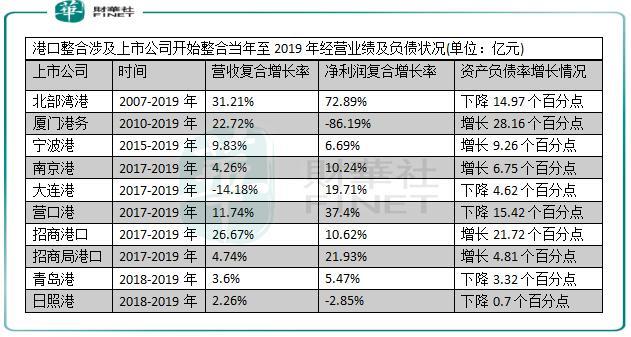

那么,经过整合后的相关港口上市公司经营状况有没有明显改善?

从上图可见,港口整合较早的上市公司大多数均取得不错的业绩增幅,其中整合最早的北部湾港(000582-CN)过去12年经营业绩亮眼,营收及进了复合年增长率均达到高双位数增幅,资产负债率以下降了14.97个百分点。而整合时间较晚的上市公司业绩增长整体相对比较缓慢,不少企业营收和净利润复合年增长率为个位数。

资产负债率方面,相关上市公司在整合后资产负债率波动较大,但均维持在较低水平,债务压力也相对宽松不少。

不过,整合路径对相关上市公司业绩也带来一定影响,由于我国沿海沿江各省市/自治区在港口及港口企业数量、港口企业股权结构的复杂程度、港口产业发展规模和发展动力等多方面存有一定的差异,因而在推进区域港口整合的路径方面也存在着明显的差异性。

所以区域港口整合的改革效果也有待时间的进一步检验。鉴于港口整合发展受到国内外多重因素影响,未来港口产业发展动能及经营状况存在较大的不确定性,加上区域港口整合本身具有复杂性,区域港口整合值得我们持续关注。